ケース紹介

個人借入の個人再生ケース紹介

ケース紹介136 Kさんの事例

川崎市在住 ( 会社員 / 40代 / 男性 )

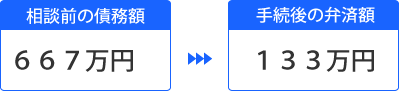

借入の理由:競艇 債務総額667万円

川崎市在住の40代男性会社員からの相談でした。

7社660万円の債務が返済できないとのことでした。債権者に妻や母親が入っていたことから事情を確認すると、友人たち複数の借り入れがあり、それを妻が立て替えて支払ったという経緯でした。

そこで、友人などからの個人借入がある場合の個人再生の注意点について解説していきます。

債権者平等性

個人再生手続きにおいても「債権者平等の原則」は、借金返済の公平性を保つために非常に重要とされます。

具体的に説明しましょう。

債務者がA、B、Cの三人の債権者からそれぞれ100万円、200万円、300万円を借りている状況を考えます。

この場合、個人再生が認められれば、債務者が返済額を減らすことができる可能性が高いです。

その場合の返済は、債権額の割合によります。返済の比率は債務額に基づいて1:2:3となります。しかし、債務者にとってAさんだけ友人なので多く返したいと考えたとします。

しかし、この原則を無視して、Aに対する割合を50%のように上げることはできません。

個人間の貸し借りと個人再生

個人間での借り入れも、個人再生の手続きにおいては他の債権者と同じように扱われます。これは、親しい間柄であっても債務者の義務や債権者の権利が平等に考慮されるべきであるという「債権者平等の原則」に基づくものです。

まず、すべての債権者は、裁判所へ提出する債権者一覧表へ記載する必要があります。

個人再生を申し立てる際には、親族や友人からの借り入れも含め、全ての債権者を債権者一覧表に記載する必要があるのです。これには、借入れの額や債権者の住所、氏名が含まれます。これに基づき、裁判所からの通知も届くことになります。

友人の債務を隠して申立をすることは許されていません。

偏頗弁済の問題

もし再生申立前に個人債権者にだけ返済を完了してしまうと、これは偏頗弁済と見なされる可能性があります。

偏頗弁済があると、破産手続きの場合には、これを否認して取り戻し、他の債権者に分配する手続きがされます。個人再生でも、このような分配を想定して、偏頗弁済分を清算価値として財産と扱う運用がされています。その分、支払い額が増えるなどデメリットが出てきます。

また、偏頗弁済の態様がひどい場合には、個人再生委員の調査が入ったり、不当な目的での申立とされてしまうリスクも出てきます。

友人等であっても偏頗弁済は避けるべきでしょう。

貸し借りと贈与の区別

借りたように見える現金授受であっても、実際には贈与・援助であった場合、債務としての扱いは必要ありません。

この場合には、債権者一覧表に載せなくて良いことになります。

ただし、当然ながら、贈与であるのか審査されることになります。そのため、貸し借りか贈与かを明確にすることが個人再生手続きにおいては非常に重要です。

金銭交付時の連絡のやりとりや、放棄書に署名をもらう方法などが考えられます。

友人や親族の債権者を除外する方法

自己破産や個人再生では、債権者平等の原則があるため、一部だけを除外することはできません。

しかし、友人や親族に対してどうしても返済を完了させたい、裁判所の手続きに関わらせたくないと考える場合、次のような選択肢となるでしょう。

第一に、任意整理の選択です。

任意整理では、債権者との間で直接交渉を行い、返済条件を再設定します。この方法では、特定の債権者を選んで債務整理を行うことができます。

一般的に個人債権者との間で任意整理をすることは少なく、金融業者のみを相手にするのが通常です。

ただ、任意整理では、そもそも元金の減額効果はないため、個人再生よりも毎月の支払い額は高くなります。

第二に、債権者の変更です。自分のお金から一部の債権者にだけ支払えば偏頗弁済となりますが、たとえば、債権者側の事情で、第三者に売却する債権譲渡で債権者が変更することがあります。

また、法的には第三者が弁済して、その弁済者が求償権を持つという方法もあります。

友人に対して、家族がその債権を買い取り、家族が代わりの債権者になるという方法です。

この場合、家族は個人再生での債権者になりますが、友人は債権を手放しているので、債権者にはならず、裁判所の手続きにも関与しなくなります。家族は巻き込む形となりますが、友人は外れます。

このように協力してくれる家族がいる場合には、一つの選択肢にはなります。

個人債権者の個人再生事例

川崎市にお住まいの男性からの相談でした。

友人からの借入があったものの、奥様が立て替えて返済した、他に銀行等に多額のローンがあり、個人再生を希望するとして夫婦で相談に来ました。

借金の理由は競艇というものでした。

友人が競艇をやっているという話を聞き、興味を持ってしまいました。最初は、自分の収入の範囲内で楽しんでいました。

半年程度は、少しずつ楽しんでいるだけだったのですが、徐々にエスカレートしてしまい、三菱UFJ銀行のカードローンを利用し、借り入れをして競艇をしてしまうように。

数ヶ月で190万円以上の負けとなり、一度、競艇は止めようと決意し、返済を継続し、借金を減らしていきました。

その後、結婚、子供が生まれました。

返済を継続していたのですが、借金の利息が高く、なかなか減らせなかったところ、競艇で勝てば返せると考えるようになってしまい、競艇を再開。

追加借り入れをして競艇に使ってしまいましたが負けてしまい、再び限度額の借金となってしまいました。

その後、LINEクレジットや消費者金融からも借り入れをして、競艇費用に使ってしまいましたが、やはり勝てずに借金が膨らんでしまいました。業者から借り入れができなくなり、複数の友人たちからも借りて、競艇に使ってしまう状態でした。

妻による立て替え

友人からの借金が妻に判明してしまい、妻がこれを立て替えてくれたとのこと。

しかし、その後、さらに、金融機関からの借り入れも判明してしまい、弁護士に相談に連れてこられたという経緯でした。

友人への返済は、本人からの資金提供はなく、妻の貯蓄からの出金でした。友人たちからの領収書も裁判所には提出しています。

しかも、妻も、本人に対する権利行使を希望していました。そこで、妻を債権者に含めての個人再生申立となりました。

裁判所からの指摘

個人再生の申立後、妻や母の親族借入について、返済義務があるものなのか照会がありました。

債権者数の調整との疑いが背景にあるものと思われました。

しかし、各借入については、借用書も提出したうえ、当方から申立人に対し、親族からの借り入れであるので免除してもらえないのか確認したところ、両名とも回収意思が強く、免除は難しいとのことでしたので、原則どおり債権者一覧表に記載したとの報告をしています。

そのうえで、妻からの借入について、家計内での混同についても、貸付をした後、妻が申立人の収入を含めて家計を管理し、そこから返済資金を捻出しようとしたところ、申立人が秘密にしていた各債権者の存在を知ったという経緯があり、免除はできないとの経緯を合わせて説明しています。

再生計画案による減額

667万の債務が133万円まで減額できています。

資産がなかったため、最低返済額の5分の1まで減額できた事例です。

約500万円の減額となっています。

個人借入がある個人再生の依頼も多くありますので、借金でお困りの方はぜひご相談ください。

給料口座の銀行にローンがある

給料口座の銀行にローンがある