ケース紹介

5年弁済の個人再生ケース紹介

ケース紹介137 Yさんの事例

横浜市戸塚区在住 ( 会社員 / 40代 / 男性 )

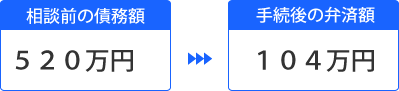

借入の理由:競馬 債務総額520万円

横浜市戸塚区にお住まいの会社員40代男性からの相談でした。

アコム、社会福祉協議会など7社に520万円の債務がありました。

財産がないとのことでしたので、約100万円への減額が見込めましたが、5年弁済を希望するという内容でした。

そこで、今回は、個人再生での5年弁済について解説します。

個人再生の返済期間

個人再生は、多重債務に苦しむ個人が、一定の条件を満たすことで債務を減額し、分割払いにより返済を完了する法的手続きです。主に、住宅ローンを除く一般の債務について適用されます。

個人再生は自己破産とは異なり、自宅などの財産を維持しながら債務整理を行うことができる点が大きな特徴です。

個人再生では、通常3年間で債務を返済する計画を立てます。この期間中に債務を完済することを目指し、債務者は計画に従って毎月一定額を返済します。

しかし、すべてのケースがこの3年間でうまくいくわけではありません。債務額が多かったり、収入が不安定だったりすると、3年間では返済が難しい場合があります。

そこで、債務者の事情によっては、特別な事情が認められれば、最長で5年間まで返済期間を延長することができます。この5年間の弁済計画について、詳細に解説していきます。

特別の事情とは?

個人再生で、3年間を超える弁済計画が認められるには「特別の事情」が必要です。この「特別の事情」とは何か、具体的に見ていきましょう。実務上は、比較的緩やかに認められています。

債務者の収入が不安定な場合、平均化した収入だけからは返済可能性が見えず、将来の不安もあるため、特別事情と認められやすくなります。

次に、生活費や支出の増加可能性もよく主張する内容です。

将来的に予想される生活費や支出の増加も、特別の事情として考慮されることがあります。例えば、子どもの教育費や医療費が予想される場合、その費用を見込んだ上で返済計画を立てる必要があるところ、不透明な支出なので、その点から特別の事情が認められやすいです。

弁済期間中に子どもの教育費が増加し、3年間での返済が困難になる場合。この場合、5年間の返済計画を立てることで、毎月の支払額を軽減しつつ返済を完了できます。

5年弁済の実際の運用

法律上は「特別の事情」が必要とされていますが、実際の運用では比較的緩やかに認められる傾向にあります。

裁判所は債務者の具体的な状況を総合的に判断し、特別の事情があるかどうかを判断します。このため、債務者は自身の状況を詳細に説明し、5年間の返済計画が妥当であることを示す必要があります。

最近の神奈川県内の裁判所での運用は、申立直後の再生手続開始決定を出す段階までに、あらかじめ何年の返済計画案を出す予定なのか報告書の提出を求めるというものです。その時点で5年を認めるかどうか、事実上、決まってきます。

延長した期間内での返済可能性

返済期間を延長しても、最終的にその期間内で返済を完了できる見込みが必要です。

5年に延ばした金額での支払可能性は家計状況から示す必要があります。

例えば、5年間の返済計画を立てた場合、計画の途中で定年退職し収入が大幅に減少するようなケースでは認められない可能性があります。この場合、定年退職後の雇用延長の実情等を示していく必要が出てきます。

将来の収入見込みに関する証拠

将来の収入見込みを証明するための資料も重要です。例えば、勤続年数が長い場合や、職場からの収入保証書などがある場合は、それらを提出します。

安定した賞与を前提にするのであれば、過去数年の支給実績なども有益な資料になります。

また、同一家族の収入状況を証明する資料も必要です。配偶者の給与明細などです。

さらに、家計が別の親族からの援助を前提とする場合には支援約束書などを作成することもあります。

返済期間の延長のメリット・デメリット

返済期間を延長するメリットは、返済期間を延長することで、毎月の返済額を減らすことができ、生活費や急な支出にも対応しやすくなる点です。

とくに、個人再生での減額支払は、それ以降の利息もかからないので、返済期間を延ばしたところで支払い額が増えるものではありません。

これに対し、デメリットとしては、利息はかからないものの、ほとんどの場合、支払い方法が銀行振込になるため、振込手数料の負担は、回数にしたがって増えることになります。この点は経済的負担の増加といえるでしょう。また、返済が続くこと自体が心理的負担と感じる人もいます。そのような場合、まだ返済中であるという意識がマイナスに働くことは考えられます。

5年弁済ののシミュレーション

わかりやすい例でいうと、減額された後の返済総額が360万円の場合を考えてみます。

これを3年間(36か月)で返済する場合、月々の支払額は10万円となります。

しかし、債務者の収入と支出の状況から月に8万円しか返済できない場合、3年間での完済は困難です。他方、5年間(60か月)で返済する場合、月々の支払額は6万円となり、毎月8万円を返済に充てられる状況であれば5年での完済が可能です。

このような場合には特別の事情を主張して延長してもらうことができます。

返済途中での期間延長

再生計画が認可された後、計画通りに返済を行っていきますが、様々な事情で当初の計画通りの返済が困難になることもあります。

個人再生手続では、認可後にやむを得ない事由で再生計画の遂行が著しく困難になった場合、再生債務者の申立てにより最終期限から2年以内の範囲で債務の期限を延長することができます。

このような再生計画の変更制度はありますが、通常は別に手続きや費用が必要になってしまうので、不安定な見込みがあるのであれば、最初から5年の計画案を立てた方が無難といえるでしょう。

5年弁済の個人再生事例

横浜市戸塚区にお住まいの方からの個人再生相談でした。

支払い額は高くないものの、5年までの延長を希望していた事例です。

借入の経緯としては、楽天カードでクレジットカードを作成。当初は、日用品の購入に使用する程度でした。

その後、仕事の際に駐車違反をとられ、反則金15,000円を支払わなければならないことが3回ほどありました。このとき、手持ちがなかったことから楽天カードでキャッシングを行い、反則金を支払。

これをきっかけに、他の用途でもキャッシングをするようになりました。

新型コロナウイルス感染症流行に伴い緊急事態宣言が出されました。この影響を受け収入も減少し、その分をキャッシングで補うこともしました。

その後は、携帯電話の利用等でポイントをためるため、三菱UFJニコスでクレジットカードを作成。

これらクレジットカードを利用して競馬をしていたこともあり、借金が100万円を超えてしまいました。返済の負担を減らすため、銀行で借入をまとめることを検討しました。しかし、審査に通ったのは50万円のみであり、借入をまとめることはできず、借入先が増えただけでした。

返済のための借金が徐々に増えてしまいます。返済も増え、生活費も不足するようになり、社会福祉協議会の貸付

けまで受けるようになりました。

自宅の費用

自宅については、妻と義父が住宅ローンを組んで購入したものでした。

義父と妻の共有になっています。

そのため、自身の収入から賃料支払いはありませんでした。

当初は、配偶者単独で住宅を購入しようとしたものの、住宅ローン審査の都合から義父の名義を入れたとのことでした。

モデル家計の提出

家計収支がかなり厳しかったことと、返済見込額が100万円程度であったのに、5年弁済を希望するような状態でした。そこで、5年であれば支払ができるという報告書を複数回出しています。

当然ながら、家計状況の見込みについても裁判所の厳しいチェックが入っています。

実際の家計状況以外に、今後の見込みを示したモデル家計も提出しています。

モデル家計では、

賞与見込み

保険料支払見込(年払いのものも含む)

税金等の公租公課、固定資産税

なども忘れないようにシミュレーションしなければなりません。

今回は、滞納している市県民税があったため、計画弁済開始までに完納する可能性が高いことも示しています。

職業と履行可能性

履行可能性の判断には職種も影響します。

今回の申立でも、申立人は正社員であり、履行期間中は継続して勤務できる見込みです。ベースアップ等や歩合の報告を出しています。

雇用契約書、労働条件通知書など労働条件の分る書面は、作成、交付がな買ったため、その旨の報告書の提出にとどめています。このような書面があるのであれば、提出した方が良いでしょう。

前職を離職した具体的理由

直近での転職がある場合には、前職の離職理由を問われることもあります。

今後、仕事を続けられるのかの見込みに関係するからです。

今回も、前職は、新型コロナウイルス感染症流行の影響を受けて飲食業を離職した人員を大量に雇用したものの、想定したほど仕事が増加せず、個々の従業員の給与は減額せざるを得ない状況となってしまい、退職となったという経緯の説明をしています。

毎月の食費の計算方法なども裁判所から指摘を受けました。配偶者が、レシートを基にパソコンで家計簿を作成しているとのことでしたが、全てのレシートを受領、保管できているわけではなく、1円単位で正確な金額ではないとのことでしたので、その旨を報告しています。

また、子育て世帯では、教育費支出もあります。

今回の事例では、学童のほか、習い事などの支出があったため、その内訳や、履行期間中における子らの進学予定を報告しています。過去1年間の教育費支出の内訳を提出するよう求められています。

中学受験については考えていなかったことから、その点の教育費増加はない見込みであるとの報告をしています。

賞与の使途

個人再生の申立準備中や申立後の手続開始決定までの間に、ボーナス・賞与が支給された場合、その使途については、細かく確認されると考えておきましょう。

ここで浪費があると履行可能性に影響が出ます。

配偶者がいる世帯の場合には、配偶者側の預貯金の増加等もチェックされ、一定額は清算価値に加算するよう指示されることも出てきています。

こども名義の預貯金口座についても同様です。

再生計画案による減額

520万円の債務が104万まで減額する再生計画案を出し、認可されています。

債権者の中に、楽天カード、アイフルなどもいましたが、特に不同意意見はなく、認可されています。

資産がなかったため、最低返済額の5分の1まで減額できた事例です。

約400万円の減額となっています。

5年弁済希望の個人再生の依頼も多くありますので、借金でお困りの方はぜひご相談ください。

給料口座の銀行にローンがある

給料口座の銀行にローンがある